消费 来源:中国网 2022-07-01 10:41 阅读量:6474

6月的最后一个交易日,a股市场惊心动魄令人惊喜的上半年,在一片欢呼雀跃的上涨声中结束。

卡官方摘星的优势,畅通了很多朋友的出行之路,同时也加速了手中基金的上涨。

它已经反弹了两个月,有投资者问边肖:

最后,离避孕套发放还有五分钟你想去吗感觉行情涨了不少如果我不离开,我害怕损失和扩大如果我走了,我的筹码就没了

的确,很多市民在长期遭受浮亏后,自然会形成不亏的心态今天,我们来理性分析一下在目前的时间点,基金即将回到原来的价值或刚刚回到原来的价值你想卖掉它吗

#1

为什么返璞归真要多卖。

返本卖是以心理学为基础的,这种心理称为秉性效应。

处置效应是行为金融学中用来解释股票市场的一种现象投资者倾向于过早抛售盈利的股票,持有甚至回补下跌的股票

因为很多投资者在长期遭受浮亏后,很容易形成不亏的心态。

俗话说痛定思痛,当你从卡住的伤心往事中走出来回头看,往往会觉得难以承受,不想再来一次。

但是,投资是一件反人类的事情只有理性分析当下卖出和持有的胜率和赔率,才能成为少数战胜多数

#2

当前市场还能继续看多吗。

我卖回去,我会很孤独无非是担心市场会再次下跌,一夜之间回到解放前

那么我们要分析一下,目前的行情有没有可能结束反弹,立即掉头向下。

先看市场的正反因素:

从交易来看,指数近两个月的强势表现,不断迫使空方资金进场同时,离场意愿减弱,持股预期增强市场短期走势是由市场中资金的博弈决定的目前做多意愿明显更强

从宏观角度看,今天公布的6月份制造业和非制造业PMI指数均升至50%以上的扩张区间PMI作为领先的宏观经济监测和预警指标,重新进入门槛,表明当前国内经济企稳向好

从这两个层面可以对a股接下来的走势更加乐观和有信心但是,需要防范的是7月份两个风险因素的出现

一是国内部分企业的中报业绩可能低于预期,可能引起市场风险偏好或扰动。

第二,美国6月CPI数据的披露可能再次推高通胀预期和衰退风险。

那我们就顺着历史的韵律去找规律。

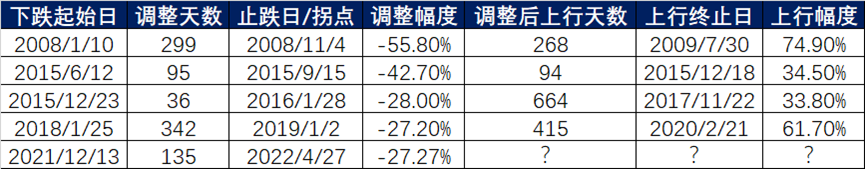

从2021年12月的高点到4月27日本轮反弹的起点,偏股混合型基金指数已经调整了27%。但从历史上偏股混合型基金指数数次回调超过27%的情况来看:

但本次反弹至今天数为63天,上涨幅度为21.87%从这个角度来说,还有进一步上涨的空间

#3

如果市场下跌,赎回率是否更高。

退一步说,如果行情突然结束,再次深度回调,赎回真的比现在的胜率高吗。

我们以现在流行的CS新能源车指标为例。

假设投资者在今年年初准确预测到市场接下来将开始深度调整,于是在元旦后的第一个交易日果断清仓了自己的新能源汽车ETF,因此非常幸运的避开了接下来的市场下跌如果他们一直等着看,从今年年初到现在收益为零,无亏无盈

而那些一直坚持平躺在现场的人,可能经历了巨大的悲喜,逐渐收复了失地。

但是,如果在1月4日指数收阴线的当天进行定投补仓,每周500元的定投会怎么样。

回测数据告诉我们,半年期间收益率达到了17.92%,远好于那些离场躲避下跌的人。

假设定投起始日为2022年1月4日,终止日为2022年6月29日每月定投日为每周一,定投500元年平均复合收益率按计算期将所选时间段划分为N个区间,年平均复合收益率=1)×100%该计算不考虑认购和赎回费率指数的过往表现并不能预测其未来表现,指数的历史表现也不代表基金产品的表现风险:基金定投不同于零存整取等储蓄方式定投是引导投资者进行长期投资,平均投资成本的简单易行的方式,但无法规避基金投资的内在风险,也无法保证投资者的收益,更不是替代储蓄的等价理财方式

也就是说,即使大盘再跌,也会给我们补仓的机会,增加收益做好理财规划,保证手中有足够的子弹补仓,是我们可以从年初以来的下跌中吸取的经验

说到这里,有些投资者可能会质疑:

割肉之后,4月底可以重新入市取新能源车。

从后视镜里看,这确实是一个强有力的方法,但在4月底,一片哭声的时候,有多少投资者能做到呢。

一路走来大部分基民是什么心态。

边肖:已经跌破3000点了,不太可能长期卡住。

敏:我坚持不住了,我要割肉!

边肖:现在是29点建议增加固定投资的金额和频率

闵:熊市不代表什么等行情好了我再买

边肖:已经回升到3000点,积极因素在积累。

闵:只是小反弹。很快就跌了,不要买!

边肖:已经涨到3200点,中期趋势乐观。

闵:会不会出现二次探底让我们再看一看

边肖:已经回升到3400点,做多资金意愿强烈。

敏:我错过了什么!!我找不到便宜的登机点。

...

为什么观望市场这么难因为a股市场20%的时间是上涨赚钱的有用期,80%的时间是动荡期

以偏股混合型基金指数为例2012年1月1日至2022年6月29日,累计收益达240.91%如果错过涨幅最大的5天,这个数字会降到187.55%即使错过涨幅最大的30个交易日,收益率也会亏损,大幅下降至—16.62%

指数历史表现不预测未来表现,市场有风险,投资需谨慎。

#4

是不是所有的基金都适合持有。

我们刚才举的例子是新能源板块,它能在半年内扭转并收复跌幅,与新能源行业整体基本面的优秀是分不开的。

即使上半年遭遇海外加息,大宗商品涨价,疫情冲击,但新能源基本面依然优秀因此,在疫情得到控制,生产迅速恢复,市场企稳后,该板块再次受到资金的青睐和追捧

是不是所有基金都像新能源一样适合长期持有。

适合长期持有的一定是中长期趋势有望向上一类是优秀的宽基指数如沪深300,中证500,创成,A50等另一种是景气轨道,重仓主要集中在科技创新,先进制造,消费,医药等板块的基金

相对而言,周期板块更适合波段操作这类行业受经济周期影响较大,需求和价格会出现周期性波动

可以看看煤炭,有色,钢铁,矿业等周期性行业15年的走势图。

这种主题指数基金对投资者的专业能力要求比较高,需要能够很好地把握买点和买点,以便合理获利如果难以自觉操作,可以选择周期板块的主动股票型基金,基金经理可以在合适的时机操作

#5

什么是正确的销售策略。

其实你的投资思路和卖出计划本质上还是不清楚的,到底要不要卖!

普通投资者往往输给的不是自己的专业知识和经验,而是自己不稳定的情绪在一个有计划的投资者那里,资本的回报从来不是判断卖不卖的条件

那么如何制定理性的卖出策略呢以行业指数基金为例,边肖的卖出方案如下,仅供参考,可根据个人情况调整

有两个指标作为卖出的参考,一是基金持有率是否达到目标收益率,二是估值是否处于高估值区域。

如果两个条件同时满足,可以分批止盈,比如每次止盈1/3如果只是达到目标收益率,必要时可以放入囊中,但可以适度降低卖出比例,留下更多筹码在市场上筹集

对于主动管理型基金,由于基金经理可以通过换仓换股的方式帮你做择时,所以长期业绩优秀的基金对获利回吐的要求较低。

那么如何量化目标收益率和预计水位这两个关键指标呢。

①目标产量

这是各类基金的年化收益率数据,供参考。

②指数估计水位

PE和PB(市净率)是常用的估值指标平时比较常用PE,但对于固定资产较多,周期性强的行业,如钢铁,有色,房地产,证券公司等,适合参考PB(账面—账面比)

估值区间衡量的是便宜的程度,很多平台会提供指数估值点参考理论上,估值百分比在80%以上时,属于高估区间,累积回调压力

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。